胡椒产新越南减产,新的高价周期到来?

胡椒,全球大宗香料,需求维持在40-50万吨级别,2018年行情下跌后至今六年有余,前期低价持货商多数因价格反复拉扯已经出局。2024年越南传出减产,但前期库存庞大,该品未来行情如何运行?是继续震荡消化库存还是新的高价周期到来?

一、胡椒市场、产地走动情况

玉林市场:胡椒(公斤价,下同),越南产区进入全面产新阶段,今年商家预计减产,春节后市场人气持续上涨,行情也稳步上扬,现白胡椒海南精品货价格在40.5元左右,黑胡椒越南五两八货26.5元,关注产新后来货情况。

安国市场:黑胡椒,近期寻货者较多,货源批量走销顺畅,受产区行情上涨影响,近期持货者喊价较高,现市场黑胡椒多喊价在26.5元,关注未来产新情况。

亳州市场:白胡椒,春节过后随着人气上升以及货源的陆续走动,持货商要价提高,行情随之小幅上扬,目前市场进口货多要价在40元左右,黑胡椒价格26.5元,关注商家较多。

越南胡椒产地经销商沈博介绍,越南胡椒进入2024年产新期后,产能不及预期,货源走动加快,产地库存薄弱,订单难以完成,部分采购商只能提前回国去市场采购,目前产地黑胡椒价格93000越南盾,按照1人民币换3417.95越南盾计算,折合人民币27.2元,已经高于国内市场价格。

二、胡椒价格触底反弹

图:胡椒2017-2024年市场价格走势图

2000年后胡椒经历了2个完整的价格周期。

第一个周期:2006年11月-2008年7月 经历了多年的价格跳水和低价震荡游走,白胡椒价格开始回升,特别是2006年因灾害减产,造成胡椒价格从2006年8月的17元回升至35元左右,虽不算是白胡椒“王者归来”,但也再度成为众多商家关注的热点品种。

第二波周期:2010年-2015年 由于树龄老化,全球胡椒普遍减产,供需矛盾出现,一波行情将白胡椒价格推到98.4元以上,黑胡椒最高价格在65元以上。但高价刺激越南、巴西和斯里兰卡等主产区大面积扩种胡椒,在高峰期的2017年,越南甚至出现种植面积翻番。从2014-2015年开始的扩种在2018年后陆续形成产能,导致胡椒行情一路下滑,到2020年下半年,已跌到成本线上下。

第三波周期:2023年开始,随着疫情结束,全球经济逐步触底反弹,胡椒需求不断提振,低价期不少农户砍树改种咖啡。

综合历史价格,胡椒的生产周期决定了可见价格变化,胡椒大周期一般在10-11年,低价一般能保持3-4年,而高价一般可支撑2-3年。

三、

胡椒全球产能逐步降低

3.1、越南产能下降

全球胡椒出口国分别是越南、巴西、印度、马来西亚及印尼,其中越南的市场份额位居全球第一。受2020年全球新冠疫情影响,越南黑胡椒全球市场份额从之前的80%左右下降到65%-70%,同时,其他各国产能也表现出明显的下降趋势。

图:越南胡椒2016-2024年产量

截止2023年,越南胡椒协会称,2023年胡椒产量将达到约18.5万吨,越南胡椒全球占比下跌到42%上下,如此计算全球胡椒产量44万吨,相比高峰期50多万吨,减少明显。

3.2、越南出口量增加,消耗前期库存

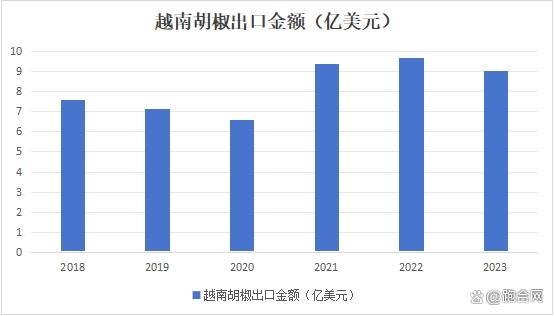

图:越南胡椒出口金额

2022年,越南胡椒出口量达22.9万吨,出口额达9.71亿美元,同比增长3.5%。2023年越南胡椒出口量26.4万吨,同比增长13.8%,出口额达9.065亿美元,下降8.0%,其中黑胡椒出口额7.706亿美元,白胡椒1.359亿美元。

通过对胡椒历史产需量及库存统计,由于2014-2016年胡椒高价刺激生产快速发展,造成2017-2019年胡椒产能暴增,即使2019年后生产连续调减(据越南农业部数据,受病害、砍树和放弃管理影响,2020年越南主产区产能至少下降20%以上),到2019年末,仍留存下17万吨左右的庞大库存。

从越南胡椒出口量来看,2022和2023年产量不及出口量,说明这两年正在快速消化库存,前期库存积压基本出口被消化。

3.3、中国胡椒2023年进口量增加明显

图:2017-2023年胡椒中国进出口量

2023年,亚洲是越南胡椒最大出口市场,占市场份额的52.7%。其中中国位居第一,占22.8%(60135吨),比2022年增长174%。其次为印度(12812吨,占4.9%,增长4.2%)、阿联酋(12132吨,占4.6%,增长24.7%)、菲律宾(8021吨,占3.0%,增长27.5%)。

3.4、海南胡椒产能下降

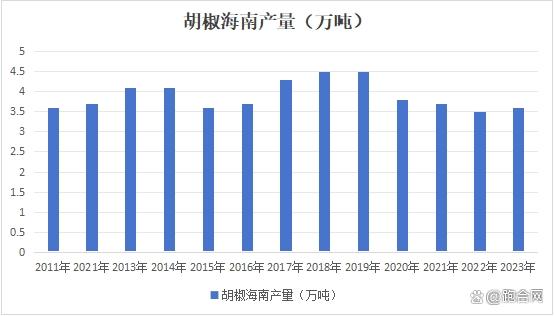

图:海南2011-2023年胡椒产量

从2017年开始,由于胡椒行情持续不断走低,产区农户生产积极性逐渐降低,管理模式由之前的精细化管理逐渐变成粗放式管理,导致大部分植株单产产能有所下降。产能从2018年的4.51万吨下降至2023年的3.65万吨。

从产地分布来看,国内种植胡椒的省份有海南、广东、广西、云南和福建等地,我国的热带地区适种面积有限,并不是主要生产国。东南亚等热带地区才是胡椒的主要栽培地区,如越南、印尼、非洲各国等,其中越南生产的胡椒占全球产量的30%,因主要种植在海岛,其价格易受台风等天气因素影响。

据统计,2020年全国胡椒产量51.2万吨左右,2021年胡椒产量约为43.9万吨左右,2022年胡椒产量42万吨,2023年胡椒产量44万吨。

四、

疫情后胡椒用量增加明显

胡椒,果实坚硬,食用主要以胡椒粉的形式,亦称古月粉。其含有挥发性油1-2%,胡椒碱8-9%,还含有粗脂肪、蛋白质、淀粉、可溶性氮等物质。挥发油和胡椒碱使胡椒具有独特的芳香味道和苦辣。胡椒是世界上主要的调味品,全世界的食用量约为50万吨每年,越南出口量占全球食用量超过40%。当地的产量和收购情况,牵动着全世界胡椒行情。

在中成药需求方面,通过对平台监控的7702种中成药品种进行筛选,目前有55种中成药中含有胡椒,需求靠前的中成药有龙虎人丹、二十五味鬼臼丸、十五味黑药丸等。胡椒需求靠前的企业为上海中华药业有限公司、金诃藏药股份有限公司、云南永孜堂制药有限公司等。

据统计,2020年全国胡椒全球用量42万吨左右,2021年胡椒用量约为37.85万吨左右,2022年胡椒用量45万吨,2023年胡椒用量51万吨。

五、

后市预判

1、产地库存不大,货源集中在大买家手中

2021年胡椒产能虽然近3年快速下调,但由于基数过高,需求大幅下降,预计到2020年末,将留存17万吨以上的巨大库存,处于严重供大于求状态。2022和2023年需求恢复,越南出口消耗库存,但按照需求量来看,实际消化库存12万吨上下,还有库存都集中在大户手中,低价不会出售。

2、目前价格不能调动农户种植积极性

胡椒生长周期可达30年,但盛产挂果期不超过15年,最大的投入成本在前期的整地、打桩和栽培等,每亩地基础投入成本约12000元,3年后即可正常产出。以海南文昌白胡椒产区为例,每亩地可种植胡椒树120株左右,每株可采摘加工白胡椒0.8-1公斤(文昌人工费用为150元/天,即每公斤白胡椒单是采摘成本就需要18元左右)。不算前期基础投资,每亩胡椒投入成本为2650元,即每公斤白胡椒生产成本为22元-26.5元。越南主产区人力成本低于国内,约100元/天,且越南胡椒多为近7年种植,平均单产高15%左右,故可以加工成黑胡椒销售,目前每公斤黑胡椒生产成本在15元-17元之间。按照现在价格来看,不论海南白胡椒还是越南黑胡椒均无种植积极性,越南地区已经砍伐种植咖啡等农作物。

3、胡椒需求回升

2021年,胡椒需求量下滑的主要原因是新冠疫情影响下的整体消费下降。2022年,除了中国等少数国家依然严控疫情,其余国家基本“躺平”,胡椒需求量随之回升到正常水平。2023年全球疫情放开后,胡椒需求进一步被释放,这两年库存得到有效消耗。

4、气候影响及种植管理水平降低

拉尼娜现象导致2021年胡椒主产国产能下降15%-35%,其中越南作为全球出口第一大国,其产能下降幅度达到25%,使得国际货源供应量下滑明显,成为胡椒国际交易价格普遍攀升的直接原因。但这也将刺激越南、巴西、印尼、印度等胡椒主产区加强管理或扩大生产,从而恢复产能。2023年越南等产地遭遇干旱天气,出现明显减产。

综上所述,从越南等产地商家反馈2024年胡椒产新后由于产地库存薄弱,订单难以完成,部分商家回国去市场采购,或者去巴西等地碰运气,说明2024年是近几年产量最少的年份。但这几年胡椒由于库存量仍大,作为投资性品种,每一次价格的上涨都会有不少的货源回吐市场抑制行情的持续上扬,后期行情仍要继续经过反复多次的震荡才能冲高。2024年是不是胡椒价格冲高年份,我们一起关注。